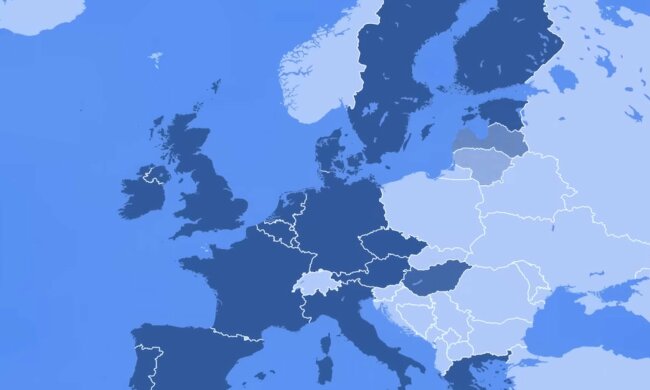

У процесі розвитку ринку факторингу в Україні важливо орієнтуватися на передовий міжнародний досвід, але з урахуванням специфіки внутрішнього ринку. Аналіз польського та німецького досвіду в сфері факторингу вказує на два різні підходи до регулювання цього сектора, кожен з яких має свої переваги та недоліки.

Факторинг в Польщі пройшов через кілька етапів, що включають створення асоціації факторингових компаній та прийняття регулятивних актів. Такий підхід сприяв збільшенню прозорості галузі та підвищенню довіри до неї. Також Польща встановила низький вхідний бар'єр, який сприяв появі на ринку багатьох небанківських факторингових компаній у загальному обороті. Більше того, це зробило можливим виникнення фінтеху та технологічних онлайн-рішень. З іншої сторони, відсутність ліцензування та нагляду не додає впевненості у належному рівні стабільності та платоспроможності факторингових компаній. В умовах України, де ринкова економіка все ще формується, і існує значна потреба в створенні ефективного механізму захисту прав споживачів, такий підхід може виявитися ризикованим.

Німецький досвід, навпаки, підкреслює значення строгого регулювання та контролю за діяльністю факторингових компаній, що може сприяти стабільності ринку та захисту інтересів клієнтів. Вимоги до капіталу факторингових компаній та підтвердження достовірності звітності є основними заходами з контролю та однакові для більшості небанківських фінансових установ. Нагляд охоплює лише найбільш ризикові ділянки роботи факторингових компаній. Німецька модель регулювання стимулюватиме появу як банківських, так і незалежних факторингових компаній, які матимуть прозору бізнес-модель та, відповідно, зможуть залучати фінансування для розвитку своїх продуктів. Для України, де фінансовий ринок потребує зміцнення довіри та забезпечення стабільності, приклад Німеччини може бути більш релевантним.

Враховуючи, що повоєнний розвиток України буде сформований за кошти світових інвестфондів, для яких контроль та ефективність є важливими чинниками, саме німецька модель спроможна стимулювати появу якісних факторингових компаній, які матимуть прозору бізнес-модель і зможуть залучати фінансування на розвиток своїх продуктів від інституціональних інвесторів, таких як IFC, USAID чи DFC.

Директор з розвитку бізнесу фінансової компанії Activitis Віктор Вільчинський